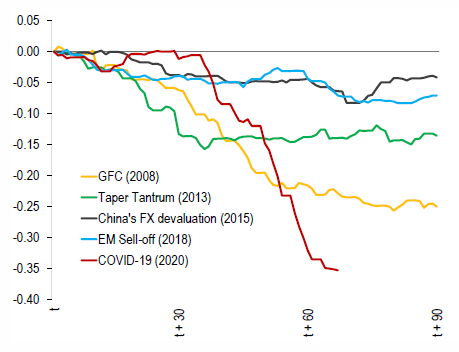

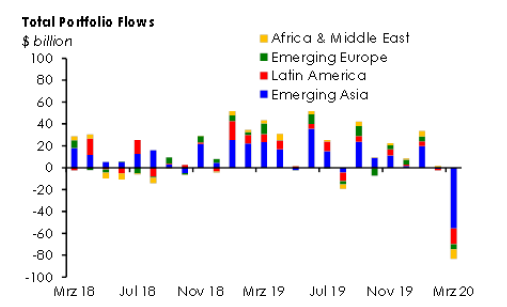

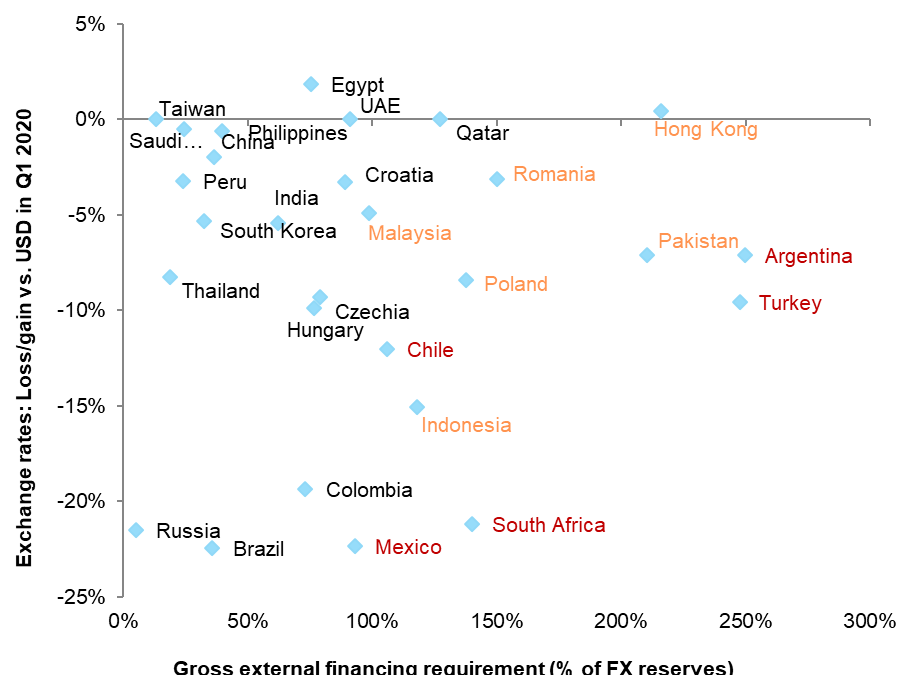

I mercati emergenti hanno registrato nelle ultime settimane fuoriuscite di capitali a livello record, innescando forti deprezzamenti delle valute e problemi di liquidità a quelli fra loro più deboli. I deflussi si sono notevolmente accelIerati negli ultimi giorni e le valute hanno reagito di conseguenza, soprattutto nei paesi esportatori di materie prime e in quelli che hanno attuato blocchi generalizzati per combattere la pandemia di Covid-19. I mercati hanno iniziato a prezzare tali rischi di blocchi improvvisi: gli spread, corporate o sovrani, relativi ad assets investment grade o high yield, sono attualmente vicini o superiori al livello di spread raggiunto durante la crisi dei subprime. Lo shock finanziario potrebbe intensificarsi nelle prossime settimane, fino al 35% del PIL, con i deflussi dei Paesi Emergenti che superano il livello visto durante la crisi del 2008-09 (vedi Figura 1). Ciò deriva principalmente da forti svendite in azioni in Asia (Taiwan, Tailandia e Corea del Sud) ma anche in Brasile, e da obbligazioni in Sudafrica (vedi Figura 2). Più di recente, le obbligazioni in valuta dei Peasi Emergenti più solidi non hanno beneficiato del rialzo delle attività rischiose. La capacità di fare mercato rimane compromessa: molti segmenti dei Paesi più solidi sembrano essere a corto di liquidità, al contrario delle società Investment grade scambiate in dollari e euro, e non beneficiano delle banche centrali in quanto acquirente di ultima stanza. Poiché le esigenze di finanziamento aumentano in considerazione dell'impatto economico della crisi, l'accesso degli emittenti dei mercati emergenti ai mercati internazionali appare molto debole.

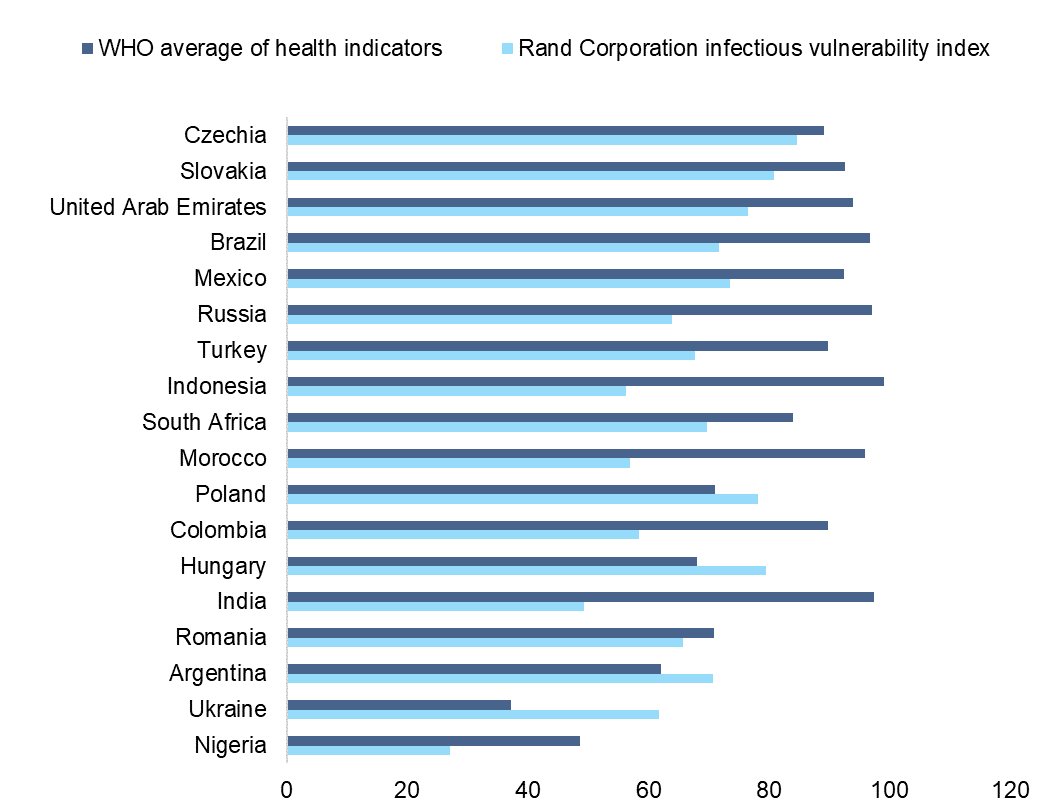

I mercati emergenti non hanno le stesse capacità di far fronte ad una pandemia. Minori sono le loro capacità, maggiore sarà la durata del periodo di confinamento: Nigeria, Ucraina, Argentina, Romania e India sono fra le economie più vulnerabili. Data la diffusione della crisi di Covid-19, la maggior parte dei Paesi Emergenti ha implementato blocchi su tutto o su parte del territorio nazionale a causa di sistemi sanitari molto deboli. Tuttavia, i Paesi Emergenti hanno capacità non omogenee di combattere una pandemia. Se consideriamo due indicatori: (1) la media degli indici sanitari considerati rilevanti dell'OMS, che vanno dall'adeguatezza delle risorse umane, alla preparazione alle emergenze, dai sistemi di sorveglianza alla qualità della risposta sanitaria, e (2) utilizziamo l'indice di vulnerabilità della Rand Corporation (vedi figura 3), scopriamo che Paesi come Nigeria, Ucraina, Argentina, Romania e India sono i più vulnerabili

Più lungo sarà il periodo di confinamento, più profonda sarà la crisi. Prevediamo che Repubblica Ceca, Slovacchia, Messico, Brasile, Argentina, Tailandia, India, Nigeria e Sudafrica registreranno forti recessioni fra i Paesi emergenti.

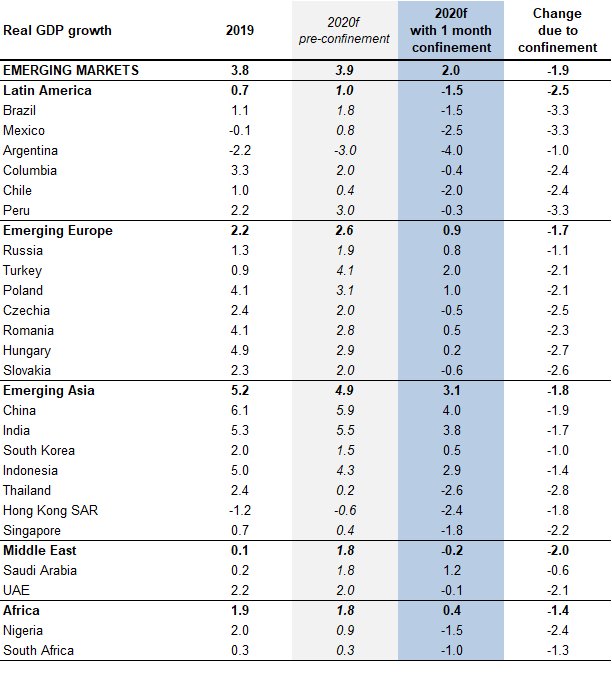

Alcuni Paesi presentavano già elementi di vulnerabilità prima della crisi di Covid-19 (valute sopravvalutate, eccessiva dipendenza dal petrolio, dal turismo o dalle esportazioni, scarsa possibilità di manovra). Ora la pandemia, oltre ad essere una sfida ai sistemi sanitari nazionali., presenta un triplo shock economico - commerciale, finanziario e dei consumi. In particolare, la netta correzione dei corsi azionari e il significativo apprezzamento del dollaro, nonché una tendenza generalizzata all'allargamento degli spread societari e sovrani, hanno contribuito a un marcato inasprimento delle condizioni monetarie e finanziarie. Le misure di contenimento rappresentano uno shock significativo sulla domanda interna e stimiamo che costino tra 1,5 punti percentuali e 3,0 punti percentuali della crescita del PIL annuale a seconda della loro durata (vedi figura 4). Prevediamo che paesi come la Repubblica Ceca, la Slovacchia, il Messico, il Brasile, l'Argentina, la Tailandia, l'India, la Nigeria e il Sudafrica registreranno forti recessioni fra i Paesi emergenti.

In Asia, non prevediamo una recessione per l'intero anno, ma il colpo assestato alla crescita dei Paesi Emergenti dovrebbe essere il più grande dalla crisi finanziaria asiatica, superando quella della crisi globale del 2008-2009. A causa di una combinazione di bassa crescita dei principali partner commerciali, deflussi di capitali, prezzi bassi delle materie prime e misure di confinamento che spingono la domanda interna verso il basso, prevediamo una crescita del PIL per le economie emergenti in Asia complessivamente al + 3,1% nel 2020, dopo il + 5,2% nel 2019. Essendo lo shock principalmente concentrato nel primo semestre, prevediamo una ripresa parziale nella seconda metà dell'anno con la crescita del PIL al + 5,2% nel 2021 (ovvero tornando al livello del 2019). Nel 2020, i paesi maggiormente colpiti includeranno India, Malesia, Tailandia, Hong Kong e Singapore (con questi ultimi tre che hanno registrato una crescita negativa per l'intero anno). L'India potrebbe faticare per uscire dalle sabbie mobili della crisi, dati gli spazi limitati per interventi di politica monetaria e fiscale e le questioni finanziarie e sociali che stavano già pesando sulla domanda interna.

Tutte le principali economie emergenti dell'Europa hanno messo in atto misure di confinamento per almeno quattro settimane: questo dovrebbe ridurre la domanda interna di circa un terzo in questo periodo (in particolare la spesa dei consumatori ma anche gli investimenti). Ciò ridurrà la crescita dell’Area di -1,7% a + 0,9% nel 2020 nel suo complesso, supponendo che il confinamento verrà gradualmente rimosso nei due mesi successivi alla fine della durata annunciata, consentendo alle economie nazionali di riprendersi nella seconda parte dell’anno. Lo shock della domanda sarà inferiore in Russia (crescita giù di -1,1% a + 0,8%) grazie ad una maggiore crescita dei volumi nel settore petrolifero e a un aumento della spesa pubblica. Al contrario, la Turchia e le economie dell'Europa centrale (CEE) appartenenti all'UE subiranno riduzioni della crescita di oltre -2% nel 2020 poiché i consumi privati e gli investimenti sono stati i fattori trainanti della crescita negli ultimi anni e l'assenza di turismo avrà un ruolo importante anche in molti di questi Paesi. Nello scenario alternativo, in cui il confinamento è esteso a due mesi in tutta la Regione (con un graduale sollievo nei due mesi successivi e la ripresa in H2), lo shock della domanda sarebbe molto più intenso, riducendo la crescita del PIL per l'intero anno 2020 di un ulteriore -1,2%in Russia, -2% in media per le economie dell’Europa Centrale e -2,5% in Turchia.

Misure di confinamento sono state anche imposte in Medio Oriente. Un blocco di un mese ridurrà la crescita regionale annuale di una media di -2%, spingendo la regione in una recessione per l'intero anno (-0,2% previsto per il 2020). Nel Consiglio di Cooperazione del Golfo, il blocco si aggiunge allo shock del prezzo del petrolio. Tuttavia, l'Arabia Saudita, che ha aumentato la crescita dei volumi nel settore petrolifero, così come la spesa pubblica, sarà colpita meno duramente (-0,6 punti percentuali). In caso di blocco di due mesi, la crescita regionale annuale dovrebbe essere ridotta di altri -1,5% a -2,5%.

Poiché Covid-19 si sta ora diffondendo anche in tutta l'Africa, alcuni paesi hanno già imposto misure di confinamento e altri dovrebbero seguire l'esempio. Si prevede che un blocco di un mese ridurrà la crescita regionale di -1,3% a + 0,5% nel 2020. Un blocco di due mesi dovrebbe ridurre la crescita annuale di altri -2 punti circa.

In America Latina, una recessione è inevitabile a causa di un triplo shock: lo shock del commercio cinese e dei prezzi delle materie prime (Brasile, Cile e Perù), quindi lo shock dei prezzi del petrolio (Colombia, Messico, Ecuador) e infine lo shock ancora più forte delle misure di confinamento praticamente in tutte le economie. Riteniamo che tali misure siano l'unica strada percorribile in una regione in cui la spesa sanitaria è in ritardo rispetto ai paesi OCSE e in cui il ritmo di crescita era già debole nelle maggiori economie. Complessivamente, prevediamo una contrazione dell'1,5%, escluso il Venezuela, nel 2020, dopo una crescita bassa del + 0,7% nel 2019. Quasi tutti i paesi più grandi della regione registreranno una contrazione del PIL quest'anno. Prevediamo una ripresa nel secondo semestre e quindi una crescita positiva dell'1,7% nel 2021.

Il resto del mondo sta già seguendo una politica basata sul "whatever it takes" ma i Paesi Emergenti potranno permetterselo? Diverse economie emergenti hanno avuto condizioni iniziali migliori rispetto al 2008, ma hanno ancora margini di manovra più limitati per stimolare l'economia molto più a lungo senza causare effetti negativi secondari. Le politiche non convenzionali sono meno disponibili in questi Paesi, in particolare gli strumenti legati al credito e alla disoccupazione per salvaguardare il settore privato. Gli impatti su posti di lavoro e insolvenze saranno elevati. Inoltre, l'aumento dell'indebitamento e l'uso dell'allentamento quantitativo nei mercati emergenti (ad esempio il Sudafrica) creerà rischi di solvibilità e di credibilità delle banche centrali in modo più acuto rispetto all'emisfero settentrionale. I rischi di stagflazione nella seconda parte dell’anno dovranno essere tenuti sotto attento monitoraggio.

Rispetto al 2008, l'Asia in generale si prepara ad affrontare l'attuale crisi da condizioni iniziali meno solide. Per la maggior parte delle economie, il debito pubblico e i disavanzi sono maggiori di quanto non fossero nel 2008 (sebbene siano ancora a livelli adeguati per la maggior parte di loro), mentre lo slancio della loro crescita stava già rallentando nel 2019. Il dato positivo è che il quadro esterno per le esigenze di rifinanziamento è più incoraggiante, con un saldo delle partite correnti più favorevole per diverse economie. Ad ogni modo, a prescindere dalle condizioni iniziali, è stato lanciato in modo aggressivo il mix di politiche di allentamento in tutta l'Asia emergente. L'obiettivo è aiutare le economie a superare la crisi, ma resta improbabile che consenta di evitare una recessione tecnica nella maggior parte dei casi. I tassi ufficiali sono già vicini (o addirittura inferiori) a zero in molti Paesi. Ciò non ha dissuaso tutte le principali banche centrali dell'Asia emergente dal tagliare i tassi, grazie allo spazio fornito dalla Federal Reserve negli Stati Uniti e alle probabili forze deflazionistiche in fase di recessione dell'economia globale. Inoltre, esiste ancora un margine di manovra fiscale in Asia (tranne che in Cina, India e Malesia), e la maggior parte delle economiche emergenti locali lo ha utilizzato per annunciare importanti pacchetti di incentivi fiscali. Stimiamo che il deterioramento dei saldi fiscali nelle principali economie emergenti in Asia sia compreso tra -1% e -11% nel 2020. Potrebbe aumentare in particolare per Taiwan, Indonesia e Filippine.

Le economie emergenti europee, che sono state al centro della crisi del 2008-2009 a causa dei forti squilibri macroeconomici nella regione, presentano oggi condizioni iniziali molto migliori, ad eccezione della Turchia. Tuttavia, il margine di manovra della politica monetaria convenzionale rimane limitato poiché i tassi di interesse sono già ben al di sotto dei tassi di inflazione. Ma le economie più grandi della regione hanno un margine di manovra fiscale e hanno annunciato misure di stimolo, anche se solo la Romania (1,2% del PIL), la Polonia (9%) e la Repubblica Ceca (18%) hanno svelato i relativi importi. Le dimensioni del pacchetto di questi ultimi due Paesi dovrebbero essere sufficienti per far fronte agli shock di Covid-19 su commercio e liquidità e due mesi di reclusione. Tuttavia, il finanziamento di tali misure sui mercati internazionali potrebbe rivelarsi difficile per molti Paesi in quanto gli investitori sono fuggiti verso paradisi sicuri, come dimostrato dai grandi deflussi di capitali e dai crescenti spread. Di conseguenza, le banche centrali di Polonia, Romania e Croazia hanno iniziato ad acquistare obbligazioni sovrane (QE) e prevediamo che a loro seguiranno la Repubblica Ceca e forse l'Ungheria. Ma questo a sua volta comporta notevoli rischi di effetti negativi di ritorno. L'inflazione potrebbe aumentare nel 2021 al termine della crisi quando le banche centrali vorranno uscire dal QE.

In America Latina, le politiche monetarie contribuiranno ad attenuare il colpo, anche se non impediranno che si verifichi una recessione: le banche centrali in Brasile, Messico, Cile, Perù e Colombia hanno già tagliato i tassi per sostenere le attività. L'inflazione dovrebbe rimanere sotto controllo a causa della domanda fortemente depressa e dei prezzi delle materie prime più bassi. In secondo luogo, il margine di manovra fiscale è distribuito in modo diseguale in America Latina e i rapporti debito pubblico / PIL saliranno quasi ovunque. Argentina e Brasile hanno uno spazio di manovra fiscale molto limitato. In Colombia, Cile e Perù, e persino in Messico, i governi possono agire in modo più consistente. Eppure ovunque, minori entrate fiscali dovute al calo dei prezzi del petrolio, attività depresse e stimolo fiscale contribuiranno ad aumentare l'onere del debito pubblico. Infine, mentre le vulnerabilità esterne sono state ridotte in America Latina negli ultimi dieci anni, permangono collegamenti deboli nella regione. L'Argentina è già in trattative di ristrutturazione a causa della sua incapacità di soddisfare le sue esigenze di finanziamento quest'anno e dovrebbe essere messa in una posizione ancora più dura in un sentimento di rischio sui mercati (l'economia dovrebbe contrarsi del -4%). L'Ecuador sarà colpito dallo shock petrolifero ed è il prossimo anello debole, che probabilmente annuncerà una moratoria del debito. Il Brasile e il Messico rimangono nella nostra lista di controllo a causa delle loro tardive risposte politiche, che richiedono severe misure di confinamento con la conseguenza di deprimere gravemente l'economia.

La risposta politica internazionale: il sostegno esterno (G20) sarebbe la chiave per sospendere alcuni dei rimborsi del debito e consentire una maggiore spesa fiscale per sostenere le esigenze sanitarie. I Paesi Emergenti non sono ancora stati al centro del radar dei responsabili politici internazionali poiché stavano ancora discutendo sull’ampiezza dei bazooka fiscali e monetari, soprattutto in Cina, Europa e Stati Uniti. Tuttavia, i mercati finanziari hanno ricordato agli osservatori i rischi futuri e sono state intraprese diverse azioni la scorsa settimana, utilizzando la sede del G20, le istituzioni di Breton Woods e le reti delle banche centrali per mitigare la gravità dello shock sui ME. In primo luogo, i ministri delle finanze e i banchieri centrali del G20 si sono impegnati ad affrontare l'onere del debito dei paesi a basso reddito e a fornire aiuti ai ME nell'ambito di un piano per combattere la pandemia di Covid-19. Le economie emergenti avrebbero bisogno di almeno 2.500 miliardi di dollari. Ministri e banchieri delle principali economie industrializzate ed emergenti hanno accolto con favore un pacchetto di aiuti della Banca mondiale da 160 miliardi di dollari che verrà distribuito nei prossimi 15 mesi per sostenere i suoi paesi membri.

Dei 189 membri dell'FMI, 85 hanno chiesto assistenza finanziaria all'FMI sin dall'inizio dell'epidemia del coronavirus: questo numero di richieste di assistenza finanziaria non ha precedenti nella storia di 75 anni del fondo. Il Fondo Monetario Internazionale e la Banca Mondiale potrebbero compensare la mancanza di liquidità nei mercati emergenti, che hanno visto un deflusso di capitale di 83 miliardi di dollari. In secondo luogo, la Federal Reserve agisce come banchiere centrale del mondo cercando di fornire al sistema finanziario globale la liquidità in dollari di cui ha bisogno per evitare di incepparsi. La Fed ha istituito un meccanismo di riacquisto temporaneo per consentire alle banche centrali straniere di scambiare eventuali titoli del Tesoro con contanti. La Fed di New York afferma di avere oltre 200 conti, i cui titolari sono nella stragrande maggioranza banche centrali e autorità monetarie straniere. Tuttavia, al nuovo meccanismo manca qualcosa che gli swap su valute invece forniscono: se consente alle banche centrali straniere di liquidare i Titoli del Tesoro e ottenere in cambio dollari, non si aggiunge alle loro riserve. Gli osservatori vicini alla questione menzionano una potenziale struttura da 5 miliardi di dollari.

La domanda è se questo sia sufficiente. Una moratoria bilaterale sui pagamenti del debito sovrano nel quadro del Club di Parigi, nonché sulle linee di swap per soddisfare le esigenze in valuta estera e una nuova assegnazione del FMI di diritti speciali di prelievo del valore di 500 miliardi di dollari per i paesi in via di sviluppo potrebbe essere necessaria oltre alle iniziative già annunciate. Riteniamo che in alcuni casi il FMI insisterà affinché i detentori di obbligazioni condividano l'onere come condizione per ulteriori prestiti ai paesi bisognosi. Ciò avverrà sotto forma di haircut su bond sovrani per alcuni paesi di frontiera. Questa crisi pone anche alcune importanti domande sulla crescita dei mercati emergenti: quale ruolo potrebbe svolgere la Cina nell'alleviare parte del debito verso queste economie? Dovremmo già istituire un comitato di ristrutturazione nel Club di Parigi? Le istituzioni esistenti sono sufficienti?

Cosa potreebbe andare storto? Alcuni Paesi Emergenti sono molto dipendenti dai mercati dei capitali internazionali per finanziare la loro crescita (ampio deficit delle partite correnti, gran parte del debito verso creditori esteri) e potrebbero non avere istituzioni con sufficienti munizioni (scarso spazio di azione per iniziative fiscali) o credibilità per iniziative straordinarie (QE, monetizzazione del debito). Se la crisi è paragonabile a ciò che stiamo vedendo in Cina, in Europa e negli Stati Uniti, la sperimentazione può essere vincolata (e la recessione e le successive misure più pesanti) o portati avanti comunque, portando a serie preoccupazioni durante la fase di uscita. Potremmo vedere un'ondata strutturale di default nel mondo emergente? Potremmo vedere iperinflazione in alcune economie? Valute selvagge?

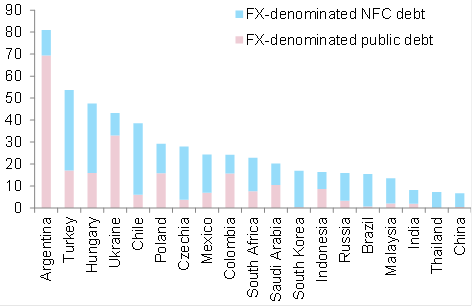

Qualora la crisi di liquidità si trasformasse in crisi del debito, i grandi Paesi Emergenti più a rischio di declassamento con successivi default sovrani o aziendal sono: Argentina, Turchia, Sudafrica, Messico, Cile, Pakistan, Indonesia, Mayasia, Romania e Polonia. In effetti, il rollover del debito è diventato più impegnativo per i più indebitati: circa 2020 miliardi di dollari di obbligazioni societarie e sovrane sono dovuti nel 2020, un livello record. Oltre il 20% delle obbligazioni dei Paesi emergenti è negoziato a livelli distressed (> 1000 punti base), simile alla situazione del 2009. Un'ondata di insolvenze (sovrane e societarie) non può essere esclusa durante il periodo di crisi o nei mesi successivi, e alcuni paesi sono più a rischio di altri verso il sostegno finanziario del FMI, in particolare il Sudafrica. Inoltre, prevediamo che alcuni mercati di frontiera e mercati in via di sviluppo saranno in prima linea nella crisi nelle prossime settimane: tra questi vi sono produttori di petrolio (Oman, Bahrain, Kazakistan, Algeria, Nigeria, Ecuador) e paesi già in difficoltà (Sudan, Zimbabwe, Venezuela, tutti e tre), e più in generale mercati di frontiera con le maggiori esigenze di finanziamento esterno lordo: Mozambico, Bielorussia, Tunisia, Sri Lanka, Bahrein, Ucraina e Zambia. Questi paesi potrebbero anche aver bisogno del supporto del FMI o andare in default.

Crisi politica Incombente, oltre a quelle sanitaria, finanziaria ed economica. La crisi sanitaria, finanziaria ed economica potrebbe anche diventare una crisi politica in diversi paesi in cui sono state identificate fragilità politiche. I paesi che avevano già virato verso l'autoritarismo useranno la crisi per abolire qualunque sistema residuo di check and balance.

Il calendario elettorale per il 2020-21 è molto ricco in importanti Paesi emergenti e i recenti risultati elettorali hanno mostrato l'ascesa di leader illiberali. Questa crisi potrebbe ulteriormente intensificare le turbolenze politiche nei Paesi più fragili.

In America Latina, le tensioni sociali potrebbero riaccendersi se la gestione della crisi dovesse vacillare e se troppe persone vulnerabili dovessero essere lasciate indietro. Le proteste più forti potrebbero sorgere in Paesi con un basso ritmo di crescita, elevata disuguaglianza e scarsa mobilità sociale, e in cui i nuovi governi sono riusciti a sfruttare la disaffezione politica a proprio vantaggio. Tuttavia, in tal caso, l'elevata fiducia accordata a tali leader e alle loro squadre verrebbe erosa, soprattutto in Brasile e Messico. Un tale scenario significherebbe il ritorno dell'instabilità politica nelle due maggiori economie della regione, che non solo danneggerebbe il sistema economico ma anche le istituzioni e potrebbe comportare un picco di rischio politico per le aziende. Ciò potrebbe comportare lotte di potere tra i governi centrali e le autorità locali e potenzialmente esacerbare le politiche nazionaliste in Messico e aumentare il rischio di impeachment presidenziali in Brasile. Blocchi completi e prolungati negli esportatori di materie prime come il Cile, il Perù o persino il Brasile, che sono i principali esportatori di alcune di esse, potrebbero esercitare pressioni sui prezzi e persino interrompere la fornitura mondiale di rame, minerale di ferro o di alcuni prodotti agroalimentari.

L'uscita dalla crisi potrebbe rivelarsi lenta e inflazionistica, data una maggiore dipendenza dal commercio, dai flussi turistici e dalla minore credibilità delle banche centrali.

I sistemi sanitari sotto pressione potrebbero richiedere un allontanamento sociale duraturo, con conseguente riduzione degli afflussi turistici oltre giugno a causa della chiusura delle frontiere. Questo è un punto chiave da sottolineare per la maggior parte delle economie emergenti in cui le entrate del turismo rappresentano oltre il 20% del PIL (Hong Kong, Messico) e oltre il 10% del PIL (Turchia, Argentina, India, Sudafrica). Oltre alla ripresa forse più lenta della domanda interna e all'apertura delle frontiere, la ripresa potrebbe essere più lenta, date le pressioni inflazionistiche (tassi di inflazione a due cifre entro la fine dell'anno) innescate da forti deprezzamenti valutari. Pertanto, riteniamo che la crescita rimarrà al di sotto del potenziale nel 2021 a + 4%.

Figura 1 – Episodi di deflussi di capitale sul PIL (% del Pil, deflussi giornalieri cumulativi, dal 21 Gennaio, portafoglio totale non residenti)