À medida que o foco volta à estabilidade financeira, as regras e regulamentos macro prudenciais também farão parte da caixa de ferramentas dos formuladores de políticas. As novas regras que entraram em vigor no início de 2021 implementaram um sistema que limita a exposição dos bancos a hipotecas e empréstimos imobiliários. Como já fizeram no passado, e dependendo do mercado imobiliário local, as autoridades podem considerar a possibilidade de tornar as regras e requisitos para a compra de moradias mais rígidas. Uma tempestade regulatória também atingiu os empréstimos online desde o outono [no hemisfério norte] do ano passado. Em particular, as empresas favoreceram o microcrédito online nos últimos anos, após uma repressão do governo contra os empréstimos “peer-to-peer” em 2016. Os reguladores estão agora prestando atenção a este espaço, com novas regras limitando a exposição das empresas de microcrédito online a mutuários únicos, estabelecer um limite mínimo para sua parcela de financiamento em empréstimos obtidos em conjunto com os bancos, compartilhar com os reguladores dados sobre a qualidade de crédito dos mutuários, etc.

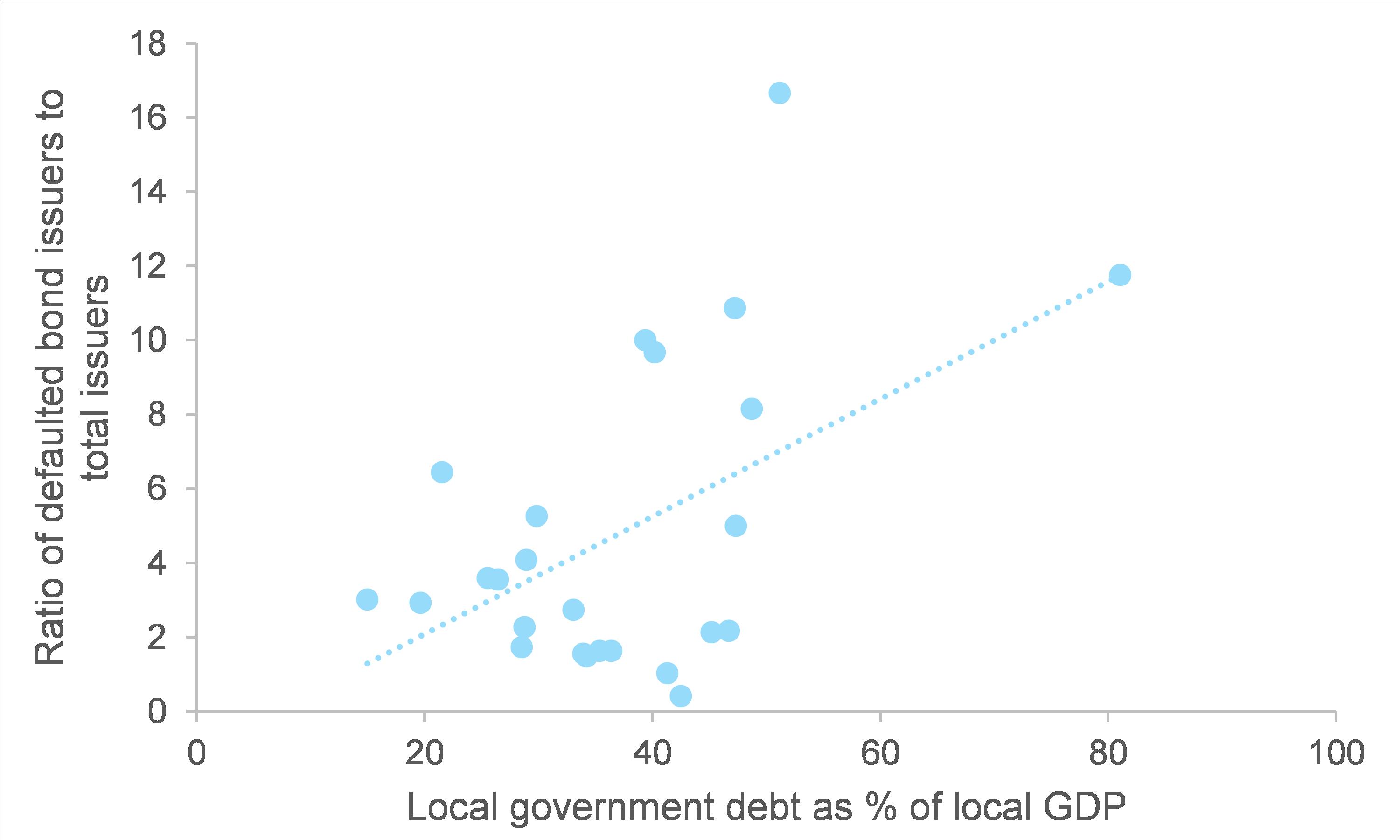

O que isso significa para as empresas e os mercados financeiros? A divergência da postura política da China em relação ao resto do mundo significa que pode haver espaço para mais valorização do renminbi, embora a maior parte já possa ter passado. Esperamos que a taxa onshore do USDCNY chegue a 6,3 no final de 2021 (em comparação com 6,5 no final de 2020 e 7,0 no final de 2019). Nosso cenário base para uma normalização de política gradual e bem-sucedida, significa que o crescimento do crédito (por meio de bancos e mercados de capitais) continuará a desacelerar em 2021. Atenção especial deve ser dada ao impacto sobre os setores e províncias comparativamente mais frágeis, uma vez que encontramos uma correlação positiva entre a relação dívida pública/PIB de uma província e a taxa de inadimplência de títulos corporativos (ver Figura 5).

Figura 5: Paracela da dívida pública provincial em relação ao PIB (%, 2019) vs. Parcela de incumprimento de obrigações empresariais na província (%, mais recente)