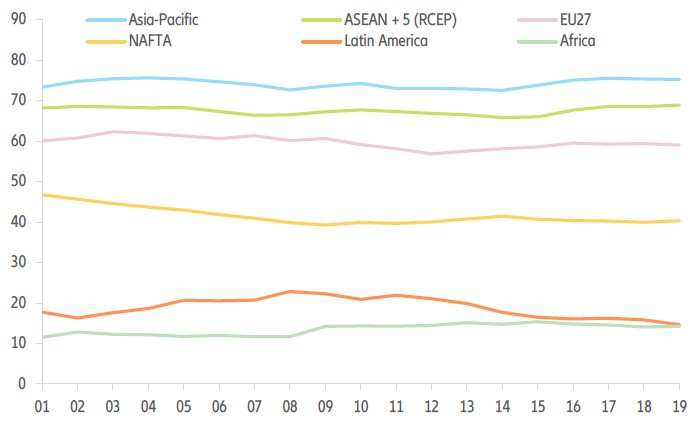

A integração econômica e comercial na região Ásia-Pacífico em um mundo pós-Covid-19 pode ser impulsionada por mais acordos de livre comércio e pela mudança do equilíbrio econômico global em favor da região - que engloba várias potências globais em crescimento. O comércio intrarregional na região Ásia-Pacífico já é bastante elevado em comparação com outras regiões. As transações intrarregionais na região Ásia-Pacífico representaram 25% de todo o comércio global na década de 2010 (17% e 6% para a UE27 e o NAFTA, respectivamente).

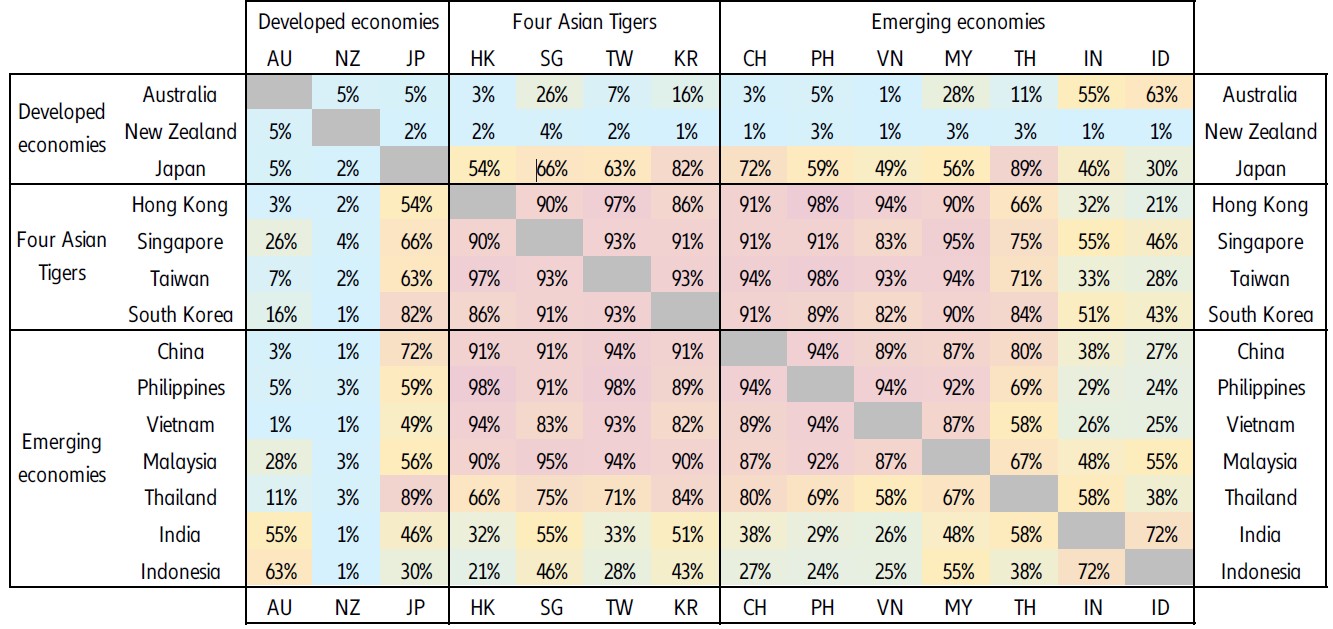

A Parceria Econômica Regional Abrangente (RCEP, Regional Comprehensive Economic Partnership) assinada entre a região ASEAN + cinco países em novembro de 2020 enviou um forte sinal em favor de uma integração contínua e fortalecida. Em particular, constatamos que a regra de origem comum poderá impulsionar o comércio intrarregional em cerca de USD 90 bilhões por ano. Além disso, regras menos restritivas na RCEP em comparação com outros acordos de livre comércio devem gerar menos impedimentos para as trocas comerciais. Não há disposições sobre normas ambientais e trabalhistas, que sempre são incluídas nas negociações envolvendo os EUA e a UE. Outro exemplo é que na regra de origem comum estabelecida pelo RCEP, é necessário apenas 40% de conteúdo regional para que uma mercadoria seja considerada de origem RCEP. Já o Acordo EUA-México-Canadá assinado em 2018 estabelece um limite de 75%; além disso, há uma regra de conteúdo de valor de trabalho (40-45% do conteúdo deve ser feito por trabalhadores na região ganhando pelo menos USD 16 por hora).

Separadamente, a RCEP pode abrir caminho para discussões sobre novos acordos de livre comércio. É o primeiro acordo comercial a cobrir as relações bilaterais China-Japão e Japão-Coreia do Sul, e a expectativa mais otimista se refere ao acordo de livre comércio China-Japão-Coreia do Sul. As negociações para o acordo começaram em 2012, mas tensões bilaterais esporádicas impediram um progresso decisivo. No início de novembro de 2020, o presidente chinês Xi Jinping prometeu “acelerar as negociações referentes ao tratado de investimento China-UE e a o acordo de livre comércio China-Japão-Coreia do Sul”.

Figura 1: Participações comerciais intra-regionais (%)